Aby stymulować rozwój gospodarczy, w latach dziewięćdziesiątych na terenie Polski wyodrębniono 14 Specjalnych Stref Ekonomicznych. Po ponad 20 latach ich funkcjonowania zastąpiła je Polska Strefa Inwestycji. Jeżeli planujesz nową inwestycję, unowocześnienie parku maszynowego czy po prostu zainwestowanie w zarówno dotychczasową, jak i zupełnie nową działalność w Polsce, ten artykuł jest dla Ciebie – dowiesz się z niego, czym jest Polska Strefa Inwestycji i jakie wsparcie proponuje inwestorom.

Co to jest Polska Strefa Inwestycji?

Polska Strefa Inwestycji (PSI) to rozszerzenie dotychczas funkcjonującego w Polsce instrumentu podatkowego w postaci Specjalnych Stref Ekonomicznych – SSE. Konsekwencją wprowadzonych zmian jest rozciągnięcie strefy ekonomicznej na całą Polskę. Z perspektywy przedsiębiorców oznacza to możliwość skorzystania z pomocy publicznej w formie zwolnienia z podatku dochodowego w związku z realizacją inwestycji w dowolnym miejscu – a nie jak dotychczas wyłącznie w granicach wyznaczonych obszarów.

Polska Strefa Inwestycji – ulga podatkowa dla inwestorów

Podstawową korzyścią dla przedsiębiorców, jaką zapewnia Polska Strefa Inwestycji, jest zwolnienie z podatku dochodowego (PIT lub CIT) w związku z realizacją nowej inwestycji. Ulga jest dostępna na terenie całego kraju i mogą z niej skorzystać przedsiębiorstwa prowadzące działalność na różną skalę w sektorze przemysłowym oraz nowoczesnych usług dla biznesu – wielkość firmy nie jest czynnikiem warunkującym możliwość ubiegania się o wsparcie.

Na czym polega wsparcie w ramach Polskiej Strefy Inwestycji?

Z punktu widzenia przedsiębiorcy kluczowe jest zwolnienie podatkowe, na jakie może on liczyć, realizując nową inwestycję na terenie Polskiej Strefy Inwestycji. Jednak korzyści nie ograniczają się do sfery finansowej – dzięki PSI można zyskać więcej. Program:

Pozwala rozwinąć przedsiębiorstwo w preferowanej przez inwestora lokalizacji.

Oferuje dodatkową promocję innowacyjnych projektów.

Zapewnia inwestorom dodatkowe przywileje, jeżeli inwestycja zostanie zlokalizowana na terenie SSE. Jednym z głównych przywilejów jest dłuższy okres zwolnienia z podatku dochodowego.

Jakie inwestycje podlegają zwolnieniu z podatku w PSI?

Polska Strefa Inwestycji zakłada zwolnienie z podatku dochodowego związane z realizacją nowych inwestycji. Definicja nowej inwestycji znajduje się w ustawie o wspieraniu nowych inwestycji. Wynika z niej, że sformułowanie to należy rozumieć jako:

utworzenie nowego zakładu;

zwiększenie zdolności produkcyjnej istniejącego zakładu;

wprowadzenie nowych produktów (usług), które dotychczas nie były przez przedsiębiorstwo wytwarzane (oferowane);

wprowadzenie zasadniczej zmiany w procesie produkcyjnym zakładu;

nabycie aktywów należących do zakładu, który został zamknięty lub zostałby zamknięty, gdyby zakup nie nastąpił.

Masz pomysł na biznes, w ramach którego możesz uzyskać zwolnienie z podatku dochodowego? Przeczytaj też: Ile kosztuje wynajem magazynu.

Warunki otrzymania wsparcia w PSI

Aby otrzymać wsparcie w ramach programu Polska Strefa Inwestycji, przedsiębiorca musi spełnić łącznie trzy warunki. O czym mowa? Po pierwsze, o zwolnienie podatkowe można ubiegać się jedynie przed rozpoczęciem nowej inwestycji – konieczne jest uzyskanie tzw. decyzji o wsparciu (DoW). Po drugie, pomoc publiczna jest dostępna wyłącznie dla firm z dwóch sektorów – przemysłu i nowoczesnych usług dla biznesu. Po trzecie, przedsiębiorca musi spełnić też kryteria ilościowe i jakościowe.

Występujące w kontekście Polskiej Strefy Inwestycji kryteria ilościowe należy rozumieć jako minimalne koszty kwalifikowane nowej inwestycji, które zobligowany jest ponieść przedsiębiorca. Ich wysokość jest uzależniona od trzech czynników – są to:

wielkość przedsiębiorstwa;

sektor, w którym działa przedsiębiorstwo;

stopa bezrobocia na obszarze inwestycji.

Przykład: Dla średniej wielkości firmy, która chce realizować nową inwestycję w sektorze przemysłu, kryterium ilościowe wynosi od 1 do 10 mln zł.

Dla przedsiębiorców, którzy planują reinwestycję, czyli dla tych, którzy zamierzają inwestować w istniejącą już firmę – minimalne nakłady inwestycyjne są obniżone aż o 50%.

Otrzymanie wsparcia jest uwarunkowane również spełnieniem kryteriów jakościowych. Kryteria jakościowe to warunki zgodności ze zrównoważoną strategią rozwoju kraju. Jednocześnie kryteria te zostały podzielone na dwie grupy – zrównoważony rozwój gospodarczy i zrównoważony rozwój społeczny. Jeżeli inwestor chce, aby planowana przez niego nowa inwestycja skorzystała ze zwolnienia podatkowego, to – w zależności od województwa, w którym zostanie ona zrealizowana – musi ona uzyskać od 4 do 6 punktów.

Przykład: Najmniej, bo zaledwie 4 punkty, inwestorzy w ramach kryteriów jakościowych muszą uzyskać w województwach lubelskim, podkarpackim, podlaskim i warmińsko-mazurskim.

Ile można zyskać?

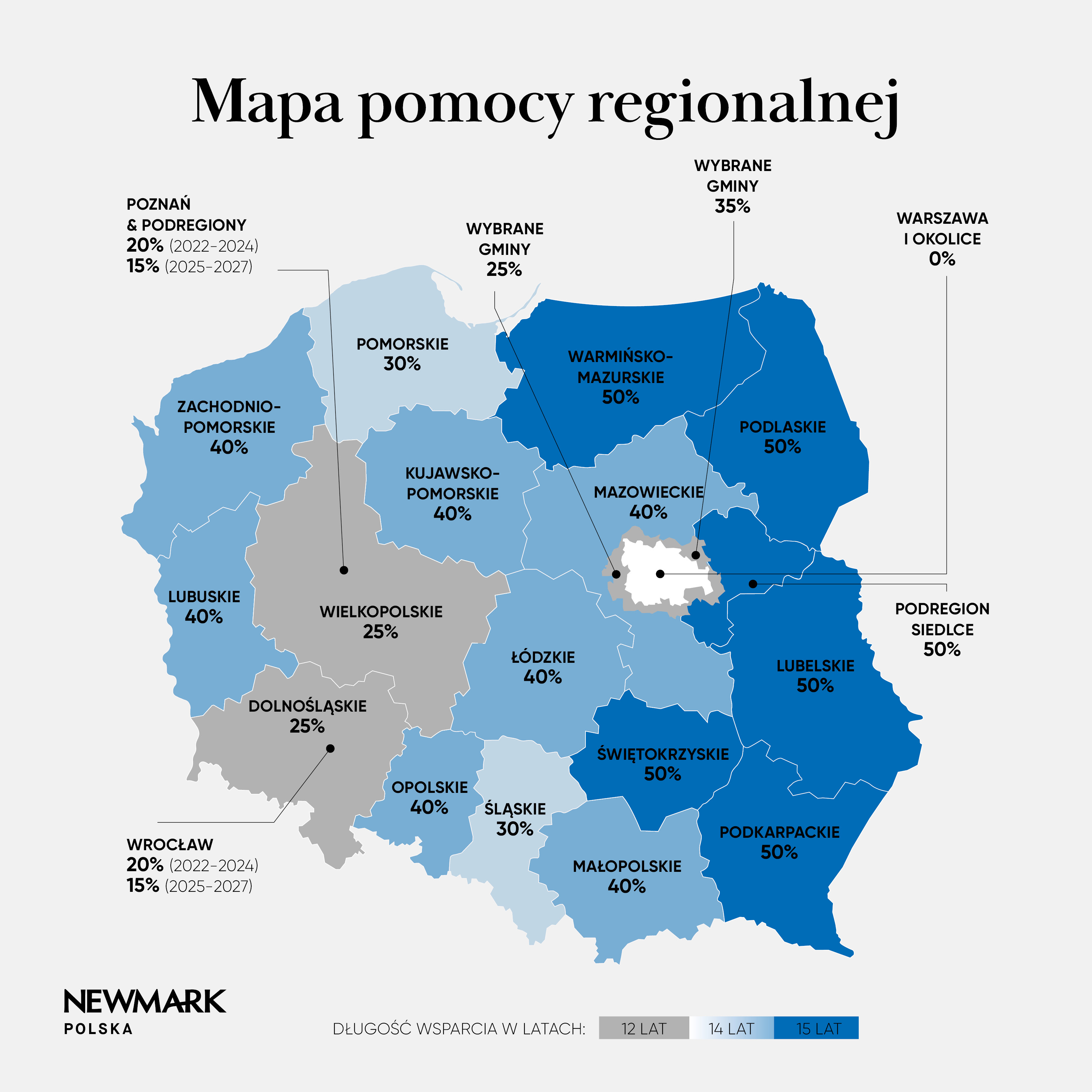

Wysokość ulgi od podatku dochodowego może wynieść nawet 70 proc. wartości realizowanej inwestycji – kluczowa jest lokalizacja. Przykładowo na terenie Warszawy intensywność pomocy publicznej dla dużego przedsiębiorstwa wynosi 0 proc., podczas gdy w powiecie giżyckim będzie to 50 proc. Zwolnienie jest przyznawane na okres nie krótszy niż 12 lat i jednocześnie nie dłuższy niż 15 lat – w zależności od lokalizacji.

Sprawdź też: Magazyn e-commerce.

Przykład: Inwestor, który aktualnie zatrudnia do 50 osób, planuje zwiększyć zdolności produkcyjne w prowadzonej firmie. Przedsiębiorstwo z sektora przemysłowego działa w powiecie włocławskim. Koszt inwestycji to 6 mln zł. W konsekwencji maksymalna wysokość ulgi, z jakiej może skorzystać przedsiębiorca, wynosi 3 mln zł w ciągu 14 lat.

Mapa pomocy regionalnej 2022-2027

Masz w planach inwestycję i chcesz skorzystać z możliwości, jakie daje obecność w Polskiej Strefie Inwestycji? W zorientowaniu się w poziomach wsparcia w poszczególnych regionach Polski pomocna jest poniższa mapa. Prezentuje ona maksymalną intensywność wsparcia w okresie od 1 stycznia 2022 r. do 31 grudnia 2027 r.

Polska Strefa Inwestycji – ustawa

Nowy instrument promocji inwestycji (Polska Strefa Inwestycji) zaczął obowiązywać na podstawie ustawy z dnia 10 maja 2018 r. o wspieraniu nowych inwestycji. Jednocześnie niektórzy przedsiębiorcy wciąż korzystają ze zwolnień podatkowych, jakie zapewniają Specjalne Strefy Ekonomiczne. Ich ważność wygaśnie z końcem 2026 r. i aktualnie nie są już wydawane nowe zwolnienia podatkowe związane z SSE.

Specjalne Strefy Ekonomiczne w Polsce a Polska Strefa Inwestycji – różnice

Programy PSI i SSE powstały w tym samym celu – aby wspierać rozwój nowych inwestycji i w konsekwencji stymulować rozwój gospodarczy w Polsce. Jednak pomiędzy tymi instrumentami występuje szereg różnic, które nie pozostają bez wpływu na ich atrakcyjność dla inwestorów. Czym różni się PSI od SSE? Kluczowe różnice są zauważalne w następujących aspektach:

Ograniczenia terytorialne. Specjalne Strefy Ekonomiczne w Polsce miały granice. Tymczasem program PSI zakłada, że strefą inwestycyjną jest cała Polska. Oznacza to, że przedsiębiorca ma swobodę, gdy wybiera lokalizację inwestycji.

Liczba stref. PSI, czyli Polska Strefa Inwestycji, zakłada funkcjonowanie jednej strefy rozciągniętej na obszarze całej Polski. W wykazie SSE znajduje się z kolei 14 stref – to np. Łódzka Specjalna Strefa Ekonomiczna, Krakowski Park Technologiczny, Pomorska Specjalna Strefa Ekonomiczna i Katowicka Specjalna Strefa Ekonomiczna.

Okres zwolnienia podatkowego. Zwolnienie podatkowe na dłużej można otrzymać w ramach programu Polskiej Strefy Inwestycji – nawet na 15 lat.

Polska Strefa Inwestycji – koszty kwalifikowane

Realizacja każdej inwestycji wiąże się z kosztami. Koszty kwalifikowane to wyszczególnione wydatki, które przedsiębiorca poniósł w okresie realizacji projektu w ramach decyzji o wsparciu. Należą do nich:

Koszty nabycia aktywów trwałych oraz wartości niematerialnych i prawnych. Przykładami może być zakup gruntów, pozyskanie know-how czy nabycie środków trwałych.

Dwuletnie koszty pracy, które przedsiębiorca poniósł w związku z utworzeniem nowych miejsc pracy – koszty pracy brutto pracowników i składki na ubezpieczenie społeczne.

Zmiany w Polskiej Strefie Inwestycji w 2024 roku

Z początkiem 2024 r. w życie weszły zmiany w Polskiej Strefie Inwestycji. Kluczowa z nich dotyczy wydłużenia okresu, na który wydawane są tzw. decyzje o wsparciu. Po modyfikacji przepisów decyzję o wsparciu wydaje się na okres:

12 lat (wcześniej 10 lat) – gdy jest to nowa inwestycja zlokalizowana na terenie województwa dolnośląskiego, województwa wielkopolskiego lub w gminach, które należą do regionu warszawskiego stołecznego.

14 lat (wcześniej 12 lat) – w przypadku nowej inwestycji, która została zrealizowana w regionie o maksymalnej intensywności pomocy publicznej wynoszącej 30 lub 40 proc.

15 lat – w przypadku nowej inwestycji zlokalizowanej w regionie o maksymalnej intensywności pomocy publicznej wynoszącej 50%.

W Rozporządzeniu Rady Ministrów z dnia 27 grudnia 2023 r. zmieniającym rozporządzenie w sprawie pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji znalazł się też zapis, zgodnie z którym decyzji o wsparciu nie wydaje się na inwestycje odtworzeniowe.

Czy wiesz, że w Newmark Polska pomagamy przedsiębiorcom uzyskać decyzję o wsparciu w ramach PSI? Jeżeli chcesz wiedzieć więcej, skontaktuj się z nami.